電気工事業のM&A動向について、LBPF内で電気工事業界のM&Aを担当している玉積がご紹介します。

「物流の2024年問題」についてはこちらもお読みください。

物流業のM&A動向(第2回目)を読む→

1. 電気工事業界の現状と課題

電気工事業界の2019年度における市場規模は、前年度比+0.9%の約8兆9029億円とされています(※1)。

課題①:景気変動の影響が大きい

同業界は「建設業>設備工事業>電気工事業」と区分されることから、基本的に工事案件(受注状況)は建設需要に連動しています(景気変動→案件予算→受発注予算)。特に、公共工事分野においては各々の地域における景況感が与える影響は少なくありません。

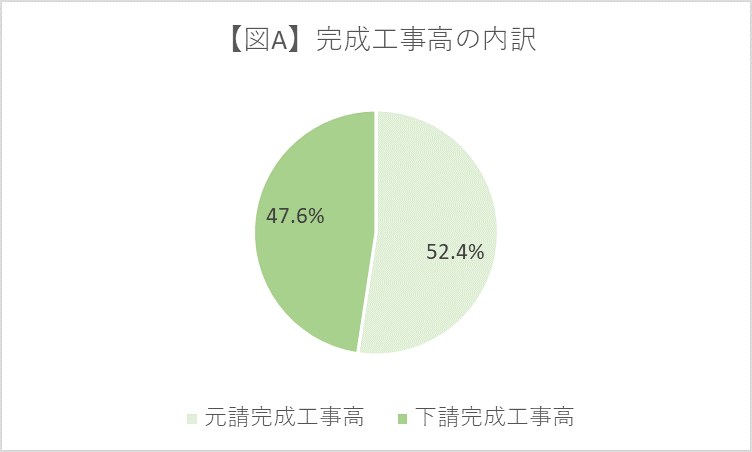

加えて、2019年度の電気工事業の完成工事高のうち、約48%程度はゼネコン等の下請けとして工事を受注(図A/※1)しており、建設業界特有のピラミッド型構造であることを考えると、景気後退局面等において価格交渉力が低下するなどの弊害が生じる可能性が高いとされています。

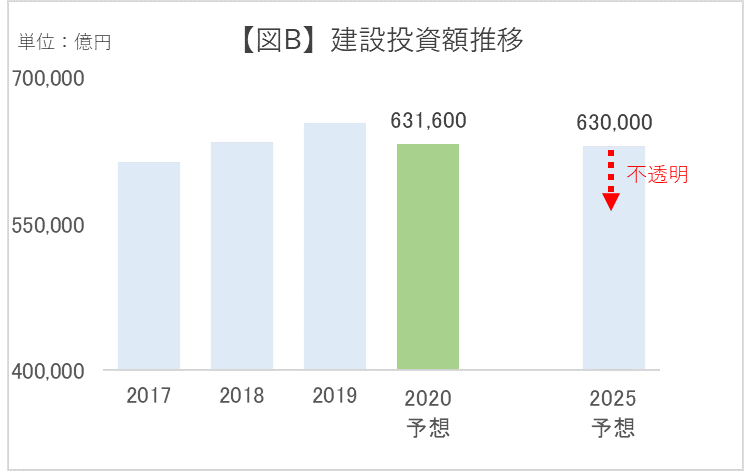

また、電気工事業界の景況感を測る一つの指標に建設投資額があります。

近年では東京五輪効果を背景に堅調な推移となっており(2020年度:約63兆1600億円の予想)、今後も大規模インフラ(橋やトンネル等)の改修に加え、民間の大型開発プロジェクト等も見通されていることから、同業界における需要自体は底堅く推移することが想定されています(2025年度:約63兆円の予想)(図B/※2,3)。

しかし一方、民間工事案件においては、新型コロナウイルスによる顧客企業の設備投資抑制の可能性や、計画の延期/見直しについては不透明感が残ることから、必ずしも業界全体としての見通しが明るいとは言い切れない状況と言えます。

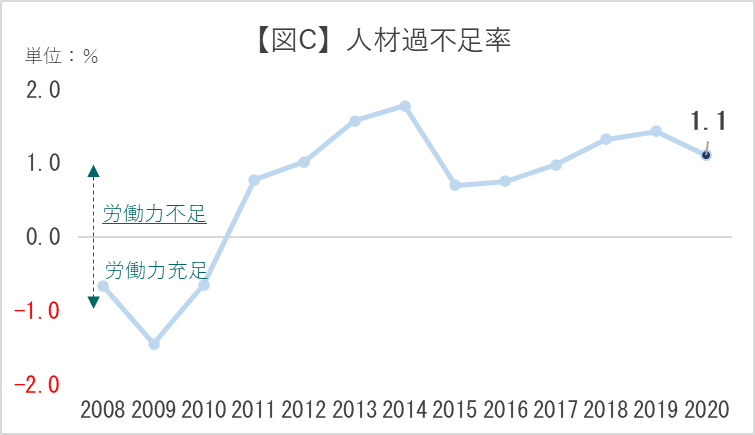

課題②:人材不足と高齢化

電気工事業界におけるもう一つの大きな課題は、従事者数の減少と高齢化が挙げられます。前述の通り同業界が属する建設業界では、約378万人(2021年7月時点)が従事していますが、10年前と比較すると約34万人も減少しており(※4)、2011年以降(東日本大震災の復興需要や東京五輪特需等)、人材の不足感が高まっていることが見受けられます(図C/※5)。

加えて、従事者の年齢別割合を見てみると、55歳以上が約34%(全産業比+5%)、29歳以下が約11%(全産業比▲5%)となっており、次世代への技術承継も大きな課題となっています(※6)。

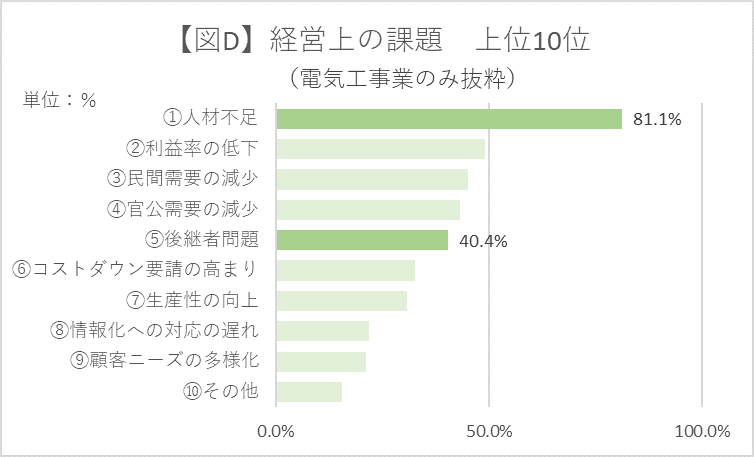

また、国土交通省の調査によると、電気工事業界における「ヒト」に関する課題認識は非常に高く、上述の「①人材不足」に留まらず、「⑤後継者問題(=事業承継)」についても大きな関心事となっていることが分かります。

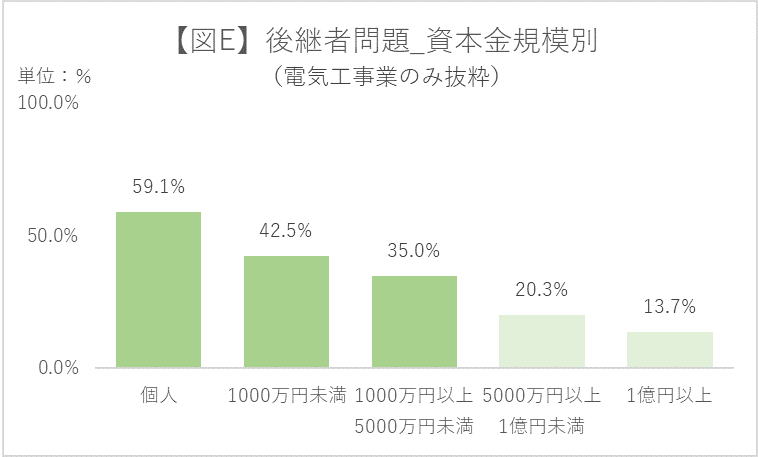

後継者問題については小~中規模事業者のうち3割超が課題を抱えているという結果も出ています(図D、E/※7/注1)。

この2つの「ヒト」に関する課題は、事業の成長性や継続性という観点から早急に手を打つ必要性が高いと考えられます。

(※1)国土交通省「建設工事施工統計調査」より

(※2)国土交通省「建設投資見通し」より

(※3)みずほ銀行「日本産業の中期見通し」(建設)」より

(※4)総務省「労働力調査」より

(※5)国土交通省「建設労働需給調査」より

(※6)国土交通省「建設業及び建設工事従事者の現状」より

(※7)国土交通省「建設業構造実態調査」より

2. 電気工事業界の展望

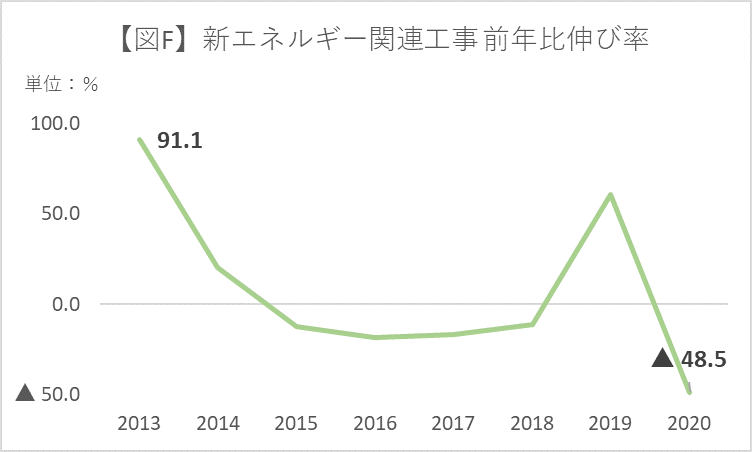

近年、大手電気設備工事各社はメガソーラーなどの新(再生)エネルギー発電事業の分野に力を入れてきました。しかしながら、2020年6月に改正再エネ特措法が成立したことを受け、今後、同事業の競争が激化するなどの懸念から伸び率は急落するなど、以前のような勢いは無くなってきています(図F/※8)。

(※8)日本電設工業協会「電気工事業の受注調査」より

また、同業大手各社は「事業エリアの拡大」に積極的に取り組む一方、異業種/周辺業種の大手各社は「事業領域の拡大(=総合設備工事業)」や「既存事業領域とのシナジー(内製化含む)」という目的で電気工事業界への進出を進めており、今後より一層業界再編(=企業買収・統合)の波が押し寄せる可能性が高くなっています。

3. 電気工事業のM&A動向

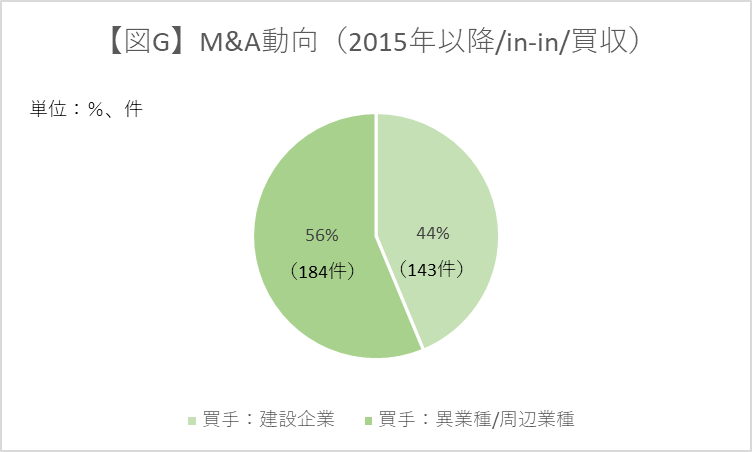

2015年初以降、売手を建設関連企業とするM&Aは公表ベースで327件(注2)となっており、うち約6割が異業種(商社/ビルメンテナンス事業者等)や周辺業種(電気通信工事業者/管工事業者等)を買手とする事例となっています(図G/※9)。

(注2)国内企業同士の買収事例のみ。事業譲渡や資本参加事例は除く。

(※9)レコフデータより弊社作成

同業種同士のM&Aについては比較的イメージがしやすいと考えられることから、下記では異業種/周辺業種を買手とした事例についてご紹介をします。

| 事例① | 企業名 | エリア | 主たる事業領域 |

|---|---|---|---|

| 買手 | サコス | 東京 | 建設機械レンタル |

| 売手 | 親和電気 | 大阪 | 電気設備工事 プラント工事 |

| 概要 | 買手の保有する発電機のレンタル事業において、売手業務とタイアップすることにより、両社にとってより能動的に新たな需要を創造することを企図。 | ||

| 時期 | 2021年 | ||

| 事例② | 企業名 | エリア | 主たる事業領域 |

|---|---|---|---|

| 買手 | 田中商事 | 東京 | 電気工事材料 電気器具の総合卸売商社 |

| 売手 | カワツウ | 神奈川 | 弱電、防災設備等の施工 |

| 概要 | 買手の販売網を活用することにより、更なる事業拡大が見込まれ、 グループの今後の発展に大きく寄与することを企図。 |

||

| 時期 | 2020年 | ||

| 事例③ | 企業名 | エリア | 主たる事業領域 |

| 買手 | 東洋テック | 大阪 | 警備事業 ビル管理事業 |

| 売手 | 明成 | 奈良 | 電気工事業、警備事業 ビルメンテナンス事業 |

| 概要 | 売手の電気工事事業のノウハウやリソースを新たに取り込み、活用することにより、 グループにおける警備事業及びビル管理事業との一体運営や人的資源を相互に活用することを企図。 |

||

| 時期 | 2020年 | ||

このように、異業種/周辺業種との間においても様々な観点でのM&Aが行われるケースが一定数存在しています。

4. 最後に

電気工事業界は従来から様々な課題に直面しており、事業構造上の問題点も少なくありません。また昨今の新型コロナウイルスの流行を受け、将来の見通しに不確定要素が加わったことから、スピード感を持った経営の舵取りや事業の見直しが必要です。

こうした状況に対応する前向きな解決策のひとつとして、M&Aを検討されてみてはいかがでしょうか?

ご不明な点等やご質問、ご相談等ございましたらこちらまでお問合せいただけますと幸いです。

ここまでお読みいただいた方は、ぜひこちらぜひもお読みください。

電気工事業のM&A動向(2回目)を読む→

大手都市銀行にて約11年間に亘り、担当先企業の資金調達/事業成長支援(約5年)及び、自行の財務企画/予算・投資管理/コスト削減(約5年)、人事研修企画(約1年)に従事。

その後事業会社にて、グループ会社全体のバイサイドM&A戦略/実務に従事。また、運輸交通/不動産/専門商社を始めとした多様な事業分野において事業・部門戦略/再生・成長計画の策定に関与。

LBPF入社後は、下記事業領域を中心としたM&Aに加え、主に東海、関西及び中四国エリアのカバレッジを担当している。

<主な事業領域>

・物流業界(貨物、旅客、MaaS関連(インフラ/IT等))

・設備工事業界(電気工事、電気通信工事、管工事)

関連記事

-

電気工事業のM&A動向(2回目)

2022年2月10日

M&A電気工事業のM&A動向について、LBPF内で電気工事業界のM&Aを担当している玉積がご紹介します...

詳しくみる -

M&Aの目的とは?

2023年11月27日

M&A1.M&Aとは M&Aとは英語の「Mergers & Acquisitions」の頭文字をとったも...

詳しくみる -

M&Aによる会社売却をご検討される際の留意事項~実...

2023年12月4日

M&ALBP FAS株式会社のM&A部門を統括しておりますパートナーの若宮です。 前回のコラ...

詳しくみる -

M&Aによる会社売却をご検討される際の留意事項~事...

2021年9月10日

M&A事業承継は経営者にとっての一大イベントであり、失敗が許されないものです。 本コラムでは、...

詳しくみる