1.M&Aとは

M&Aとは英語の「Mergers & Acquisitions」の頭文字をとったもので企業の合併や買収の総称です。

一般的には、企業や事業の支配権の移転(50%超の持分の譲渡/取得)を伴うものを指しますが、広義には、提携関係の強化を目的とした50%未満の持分の譲渡/取得や持分の移転を伴わない企業間同士の提携も含まれます。日頃、新聞やインターネット等で目にする、資本提携、増資、業務提携及び合弁設立等、企業間の連携を強化する目的で行われる行為は概ねこのM&Aの範囲に含まれます。

2.日本国内のM&A件数は増加している

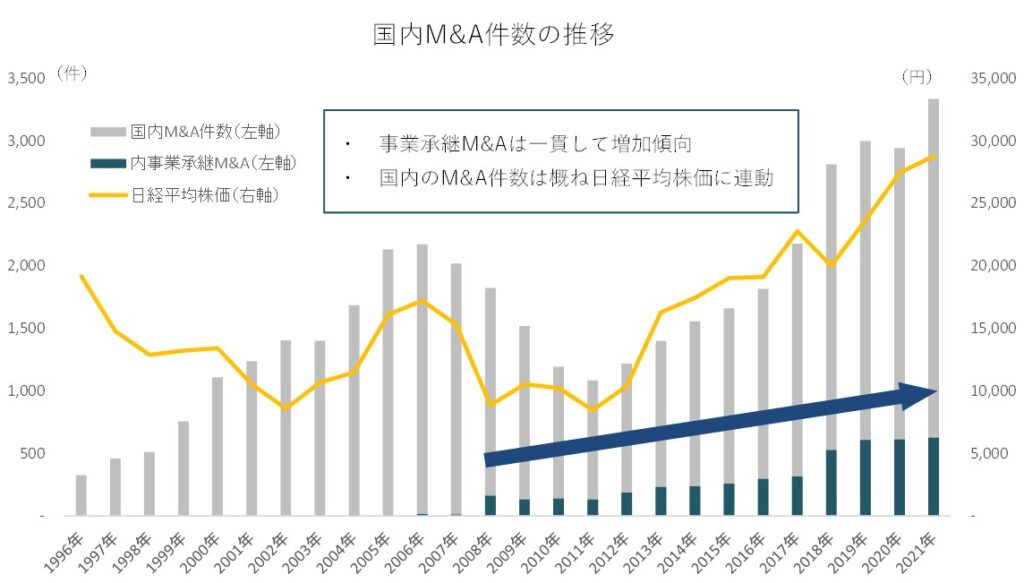

図① 国内MA件数の推移

出所:レコフデータベースと日経平均株価データより弊社作成

◇国内M&A件数の推移

Ⅰ 国内M&A件数は増加傾向にある

日本国内のM&A件数は2008年(リーマンショック発生)から2011年(東日本大震災発生)にかけて一時的に減少しましたが、その後は増加の一途を辿っており、2021年には3,000件超のM&Aが実施されました。これは単純計算で1日あたり9件以上のM&Aが成約しているという計算になります。

日本においてもM&Aが活発に行われる状況になりつつある状況が伺えます。

Ⅱ 国内M&A件数は日系平均株価に概ね連動している

図①をご覧いただくとわかる通り、一般的な株価指標である日経平均株価の推移とM&A件数の増減は概ね連動しています。

M&Aは、買主側、売主側共に業績が好調な時に行いたいと考えるものです。好調な株価は、原則的には好調な業績の裏返しであり、資金と業績の両側面からM&Aにとってプラスの環境と言え、実際にM&Aも活発に行われています。

◇なぜM&A件数は増加しているのか?

大きな理由としては、「後継者不足問題の顕在化」と「戦略としてのM&Aの浸透」があげられます。

Ⅰ 後継者不足の顕在化(日本の中堅中小企業の社長の平均年齢は62歳)

帝国データバンク及び東京商工リサーチの調査によると、日本の中堅中小企業の社長の平均年齢は62歳となっており、かつ62%の会社が後継者不在の状況です。現オーナー社長が引退を考える際の手段としてM&A(親族外への所有権の譲渡)が一般的になってきており、事業承継M&Aの件数は増加の一途を辿っています(図①参照)。

なお、余談となりますが、東京商工リサーチの別の調査によると、企業業績と社長の年齢には反比例の関係が見られます(図②参照)。

つまり、社長の年齢が高い程、その企業の業績が悪い傾向が見られるということです。

図② 社長年齢別業績状況

| 社長年齢別 業績状況 | |||||

| 業績 | 30代以下 | 40代 | 50代 | 60代 | 70代以上 |

|---|---|---|---|---|---|

| 増収 | 54.23% | 49.40% | 45.37% | 43.16% | 39.22% |

| 減収 | 38.57% | 43.88% | 47.00% | 48.87% | 48.17% |

| 売上横ばい | 7.20% | 6.73% | 7.63% | 7.96% | 12.61% |

| 増益 | 46.53% | 45.79% | 44.72% | 43.89% | 40.59% |

| 減益 | 45.30% | 46.71% | 46.63% | 47.07% | 44.84% |

| 利益横ばい | 8.17% | 7.50% | 8.65% | 9.04% | 14.57% |

| 黒字 | 78.22% | 79.67% | 78.80% | 77.95% | 76.11% |

| 赤字 | 20.85% | 19.61% | 20.29% | 21.03% | 22.30% |

| 前期黒字 | 80.97% | 82.01% | 81.24% | 80.37% | 78.56% |

| 前期赤字 | 18.23% | 17.36% | 17.95% | 18.70% | 19.99% |

| 連続黒字 | 67.83% | 69.52% | 68.92% | 68.21% | 66.63% |

| 連続赤字 | 7.92% | 7.29% | 8.13% | 9.04% | 10.58% |

| 出所:東京商工リサーチ | |||||

この理由は大きくわけて2つあると考えられます。

一つは、業績が悪く、借入金が多い。すなわちM&Aでの株式譲渡が難しい状況にあり、結果として債務保証を負っているオーナー社長が高齢になっても事業を続けざるを得ないパターン。

もう一つは、現社長が経営者として引き続き従事しているものの、外部環境の変化等に対して迅速な意思決定であったり対応していくアイディアが生まれず、結果として業績が悪化しているパターンです。

いずれの状況も非常に悩ましい状況ではありますが、事業承継という観点では、早期に次世代に経営を引き継ぐという判断を行い、決断することが、業績向上、ひいては会社の成長に繋がることは事実だと考えます。

現在は、そういった会社に対する金融機関の支援体制や、経営意欲ある若手に対するサポート体制も整備されつつあります。ですので、今後そのような会社含めた事業承継M&Aは増加することが見込まれますし、中小企業活性化の観点からも増加すべきだと考えています。

Ⅱ 戦略としてのM&Aの浸透

近年、上場企業が公表する中期経営計画や事業方針の中でM&Aによる成長に言及する会社が多くなってきました。会社の持続的な成長を検討する中で、株主の要求する成長水準を維持するためにはM&Aを利用した非連続的な成長も必要になっている状況が伺えます。

また、上場会社だけでなく、中堅中小企業が他社を買収するケースも増加しています。

2021年中小企業白書によれば、企業を買収することに関し、10年前と比較して「プラスのイメージになった」とする割合は回答の34%となり、「マイナスのイメージになった」とする割合の4%を大きく上回りました。

近年、中堅中小企業のM&Aを取り扱うプレーヤーも増え、またインターネット等でM&Aに関する前向きな情報も多く取得できる中、M&Aが事業拡大にとって有効な手段であるということが大企業や上場企業のみならず中小企業にも認知され始めていることが伺えます。

3.M&Aの目的とメリット

M&Aを行う目的は様々ですが、売主側、買主側にたった目的をそれぞれ整理すると下記の通りとなります。

◇M&Aに関する売主側のメリット

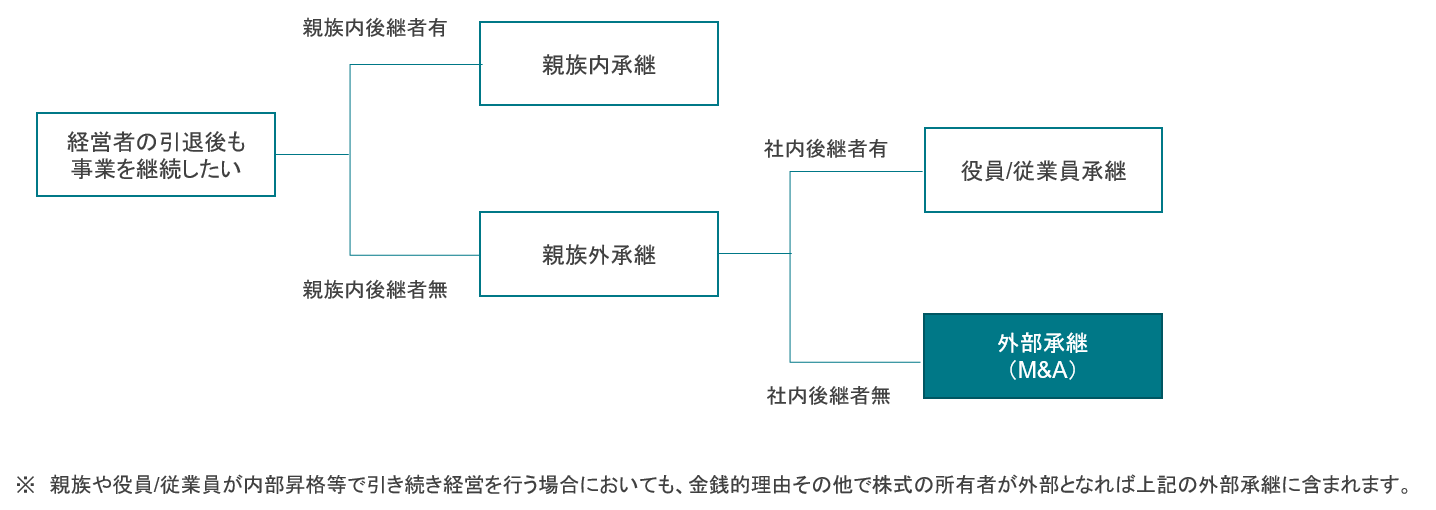

Ⅰ 事業承継課題の解決策として

上述の通り、全国の社長の平均年齢は62歳、また後継者不在率は62%となっています。日本の中堅中小企業にとって事業承継問題は最重要課題と言って過言ではなく、その解決方法として親族外承継(M&A)は有効な手段となります。

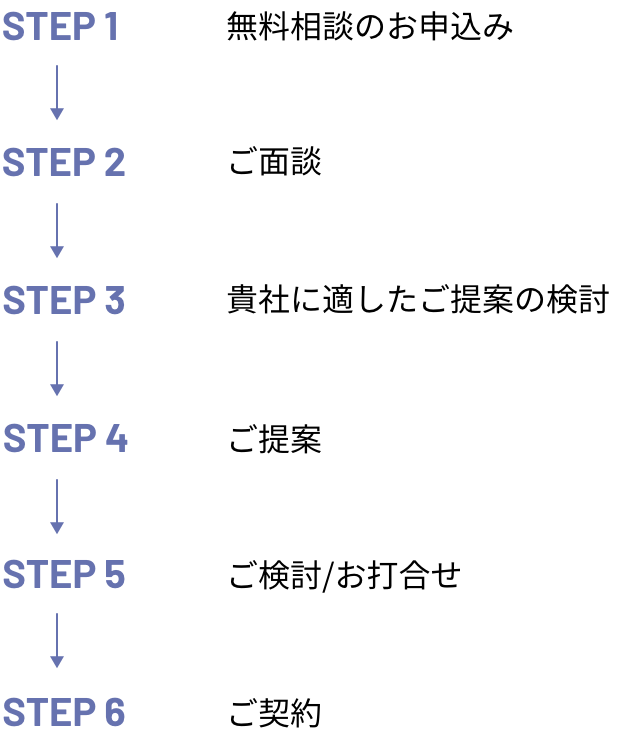

図③ 事業承継(所有)に関するフローチャート

| メリット ・事業の維持継続、雇用の確保が可能となる。 ・株式の資金化に伴い、非承継親族に対する相続が行いやすくなる。 |

Ⅱ オーナーExitの手段として

連続起業家という言葉もある通り、50代前半くらいまでの比較的若い経営者が、一旦株式を売却し、利益を確定させ、資金を確保した上でそれを元手に新しい事業を始めるというケースも増加しています。

一方、将来のIPO(上場による株式公開)を目指されていたオーナー経営者が、上場までのプロセスの期間やリスク、上場後のExitの難しさを勘案し、比較検討の上M&AによるExitを選択される方もいらっしゃいます。

図④ M&AとIPOとの比較

| M&A | IPO | |

|---|---|---|

| メリット |

|

|

| デメリット |

|

|

| メリット

・創業者利益の確定が可能となる。 |

Ⅲ 経営資源の補完策として

将来の企業もしくは事業の成長と必要なリソース(ヒト、モノ、カネ)を整理した場合、当該企業もしくは事業に対し、自社で投下できるリソースには限界がある場合があります。別に優先的に投資したい事業がある、財務体質的に追加投資が難しいなど理由は様々ですが、他社へ売却することで当該企業、もしくは事業の成長を実現できるケースがあります。また、売却を行った会社も売却対価を得ることで、他事業への投資資金に充当したり、財務課題を解決することも可能です。

| メリット

・自社で保有し続けた場合と比べ、売却対象企業/事業の更なる成長が可能となる。 |

◇M&Aに関する買主側のメリット

Ⅰ シェア拡大の手段として

同じ領域内で既に競合がひしめいている場合、自力でシェアを拡大していくことは、コストの観点からも容易でないこともあります。

その場合、同域内で同業もしくは類似業種を営んでいる他社を買収することにより、短期間でのシェア拡大が可能となり、また規模の経済が働くことで調達コストの低減等を図ることができるケースもあります。

| 直近事例

青山商事によるエススクエアードの買収(2022年) 2022年2月末に青山商事がオーダースーツブランド「麻布テーラー」で知られるエススクエアードの買収を発表しました。青山商事はオーダースーツを成長分野と捉えており、現在「洋服の青山」において、オーダースーツブランド「クオリティオーダー・シタテ(SHITATE)」の対応店舗を拡大しています。エススクエアードグループは、「麻布テーラー」を展開するSPA企業で、高い縫製技術を有していることから、「麻布テーラー」のブランド力に青山商事のスケールメリットを付加することで、オーダー市場での更なるシェア拡大が期待できると判断し決定されたものです。 |

Ⅱ バリューチェーン統合による付加価値取り込みの手段として

所謂垂直統合と言われるパターンです。川上、もしくは川下の企業を買収することにより、各社へ分散している付加価値の取り込みが可能になると共に、調達や販売の安定化、また周辺領域へ進出することによる事業機会の拡大が期待できます。

| 直近事例

双日建材による、三菱商事建材の木材建材事業及び大型パネルの製造販売事業の譲受(2022年) 2022年3月1日に双日建材が三菱商事建材より木材建材事業及び大型パネルの製造販売に関わる事業を譲り受けました。譲り受けする大型パネル事業は、木造構造物の工業化、省力化、環境性能という社会課題、顧客ニーズを先取りしたマーケットインの取組みにマッチするものであり、当該製造機能と双日建材の強みである営業力、顧客・取引基盤、資材調達力と組み合わせることで、安定的な収益構造と新たなバリューチェーン構築の実現を目指したものとなります。 |

Ⅲ 新市場、新商品開拓の手段として

他地域や海外に進出したい場合や新商品を展開したい場合等において、単独でゼロから検討するよりも、既に当該ビジネスを行っている企業を買収することで、時間の短縮を図り、かつ顧客基盤やノウハウを吸収できる場合があります。

| 直近事例

アクリートによるVietGuys J.S.Cの買収(2022年) SMS配信事業を行うアクリートは2022年3月にベトナムのVietGuys J.S.Cの株式を取得し、子会社化することを発表しました。VietGuys J.S.CはベトナムでSMS配信サービスを行っている企業であり、ベトナムにおける成長産業であるe-commerce向けの営業に強みを持ちます。アクリートは同業態での海外進出による業容拡大を模索していた中、東南アジア地域における海外進出の一歩として買収に至りました |

Ⅳ 多角化の手段として

事業ポートフォリオの拡大を目的としたケースです。地域軸で拡大していく場合、事業軸で拡大していく場合等、拡大の方法はまちまちですが、外部環境の変化に伴う業績変化を最小限に抑え、バランスの取れた経営体にしていきたい場合や、収益の柱を既存事業とは別に作りたい場合に多角化を目的としたM&Aが実施されます。

| 直近事例

小僧寿しによるアニスピホールディングスの買収(2021年) 小僧寿しは2021年12月にペット共生型障がい者グループホーム「わおん」「にゃおん」を展開するアニスピホールディングス株式を取得し子会社化しました。事業多角化の一環として、高齢者、障がい者の生活を「食」の面から支援する事業の展開につなげる方針です。小僧寿しは主力事業である「持ち帰り寿し事業」「デリバリー事業」が収益を牽引する形で、事業改善が進んでおり、新たな成長事業を模索し、事業の多角化を目指す過程の中で本件M&Aが実施されました。 |

LBPFの事例は以下記事をご参考ください。

過去M&Aにより譲渡された会社の今~外部環境の激変を乗り越えプロ経営者のもとで再成長を目指すを読む→

直近M&A事例①(株式譲渡)~共に成長を目指す熱い想いに共感を読む→

4.M&Aにリスクはないのか?

上述のように、M&Aには様々なメリットがありますが、リスクも存在します。M&Aは一般的には大きな資金移動を伴うため、リスクを十分に認識した上で慎重に取り組む必要があります。ここでは、M&Aに関する一般的なリスクを当事者別に整理していきます。

◇M&Aに関する売主側のリスク

Ⅰ こんなはずではなかった(譲渡後しばらくした後に買主から想定外の請求を受ける)

過去のコラムでも記載しましたが株式や事業譲渡の契約には原則、補償条項が含まれます。この補償条項に該当する内容が後日判明した場合、契約書に記載した期間内であれば、一定の金額の請求を受ける可能性があります。譲渡後、契約条項をよく覚えていないと仮に当該請求があった場合、非常に慌てることになりかねません。

Ⅱ こんなはずではなかった(譲渡後に、自身の思い描いていた内容と異なる方向に会社の意思決定がなされる)

譲渡後は会社の所有権は買主に移ります。それはすなわち最終の意思決定権が買主に移るということです。買収後の会社の運営方針や事業の方向性については、売主と買主でよくすり合わせを行い、双方納得の上でM&Aは行われますが、買収後に事業を行っていく中で、外部環境の変化等により、事業の方向性や後継者含め、売主が譲渡時に買主と話をしていた内容と少しずつ異なった方向に進む事も考えられます。

◇M&Aに関する買主側のリスク

Ⅰ こんなはずではなかった(想定していたシナジーが発揮されない)

買収後、何かしらの理由により、当初想定していたシナジーが発揮できなかったり、見込んでいた業績が達成されないケースがあります。要因としては、外部要因の場合も勿論ありますが、事業デューディリジェンスや財務デューディリジェンスの不足により潜在するリスクを把握できていなかったり、PMI(買収後の統合作業)がうまくいっていないことも一例として考えられます。なお、買い手が上場会社の場合、このような状況がおきると、財務諸表上計上しているのれんの減損リスクが発生します。特にIFRS適用企業の場合は、決算期毎ののれんの評価はより厳格に行われ、監査法人のチェックも受けることになるため、デューディリジェンスを踏まえた将来数値計画の予想及びそれを踏まえた株価評価についてはより慎重になる必要があると考えます。

◇M&Aのリスクを回避するために

上記のリスクは、完全に回避できるものではありません。また、将来は不確実性も多く、完全に見通すことは不可能です。ただし、案件検討時において、下記事項に留意することで一定のリスク回避は可能と考えます。

図⑤M&A実行時の留意事項

| 対象 | 留意事項 |

|---|---|

| 売主 |

|

| 買主 |

|

5.M&Aの手法

M&Aには、様々な手法が存在し、ニーズや財務、税務及び法務上のメリットデメリットによってどの手法がベストかは変わってきます。

M&Aの手法は大きくわけると下記の通りです。

- 株式譲渡:会社の株式を第三者に譲渡する方法。

- 合併 :複数の会社を一つの会社にする方法。

- 増資 :会社に第三者からの出資を受ける方法。

- 事業譲渡:会社の事業の一部を譲渡する方法。

- 会社分割:会社の事業の一部を既存、もしくは新設の別会社に移す方法。

- 株式交換:会社の株式を他の会社の株式と交換し、他の会社の100%子会社となる方法

※株式交換についての詳細はこちらのコラムで記載しています。 - 株式移転:会社の株式を、新規に設立する会社に取得させる方法

図⑥ M&Aスキームと利用ケース

| スキーム | 対価受領者 | 対価 | 利用されるケース |

|---|---|---|---|

| 株式譲渡 | 株主 | 現金 |

|

| 合併 | 株主 | 現金 or 買主株式 |

|

| 増資 | 会社 | 現金 |

|

| 事業譲渡 | 会社 | 現金 |

|

| 会社分割(※) | 会社 or 株主 |

現金 |

|

| 株式交換 | 株主 | 買主株式 |

|

| 株式移転 | 株主 | 親会社株式 |

|

(※)会社分割自体は会社を分離する組織再編行為であるため、上記では会社分割後に分離した会社を売却することを想定しています。

6.M&Aを検討する際には誰に相談すればよいのか?

これまで記載しました通り、M&Aには様々な留意点や手法があります。ここでは、このようなM&A実行のサポートを行っている専門家を紹介します。

様々なタイプの専門家が存在しますが、それぞれの得意領域や利用メリットは異なります。

このあたりは「M&Aによる会社売却をご検討される際の留意事項~実行編」に記載しておりますので、参考にしていただければと思います。

- 顧問会計士/税理士

- 独立系M&A仲介業者

- 金融機関

- 証券会社

- 財務アドバイザリー会社

- M&Aマッチングサイト

7.最後に

M&Aは売主、買主双方にとって様々な目的を達成するために有用な手段である一方、実行にあたっては様々な留意点があり、またスキームが存在します。

特にオーナー経営者様にとっては、M&Aは初めての経験であることも多いため、M&Aを失敗せずにやり切るためには業務経験や知識に長けた専門家のサポートを受けること必須だと考えます。

また、現在国内における中堅中小企業のM&Aは活発に行われつつありますが、国内の中堅中小企業が海外の会社と提携したり、買収したりというケースはまだまだ少ないのが現状です。M&Aの目的や国内市場の現状を勘案すると、今後中堅中小企業も積極的に海外企業のM&Aを検討していくべきではないかと考えます。

国内、海外含めた弊社へのM&Aのご相談はこちらまでご連絡ください。

監査法人を経てPwCに入社。8年間一貫して事業再生業務に従事し、地域の中小企業から大手上場企業まで多数の再生案件に関与。

ロングブラックパートナーズ入社後はサービスラインの拡充を図るべくM&A担当部署を立ち上げ、責任者として業務拡大に注力。

オーナー企業の事業承継案件に加え、大手上場企業や民間投資ファンド含む多数の企業へのM&Aアドバイザリー及びデューデリジェンス業務に関与。

また、一般企業の社外役員にも就任し、経営に関するアドバイザリー業務も日常的に行っている。

LBPFのM&A部門のリーダー。

関連記事

-

M&Aによる会社売却をご検討される際の留意事項~事...

2021年9月10日

M&A事業承継は経営者にとっての一大イベントであり、失敗が許されないものです。 本コラムでは、...

詳しくみる -

M&Aによる会社売却をご検討される際の留意事項~実...

2023年12月4日

M&ALBP FAS株式会社のM&A部門を統括しておりますパートナーの若宮です。 前回のコラ...

詳しくみる -

中小企業の後継者不足とその解決策【事業承継】

2023年12月6日

事業承継中小企業では後継者不足への対応が急務とされています。 一般的に、団塊の世代が後期高齢者とな...

詳しくみる