M&A(会社売却や事業売却)におけるシナジー効果とは、いったいどういったものが考えられるでしょうか?

近年、経営・外部環境の変化や後継者不足等を背景に、M&Aを活用した会社・事業の売却が活発に行われていることは周知の事実となっています。

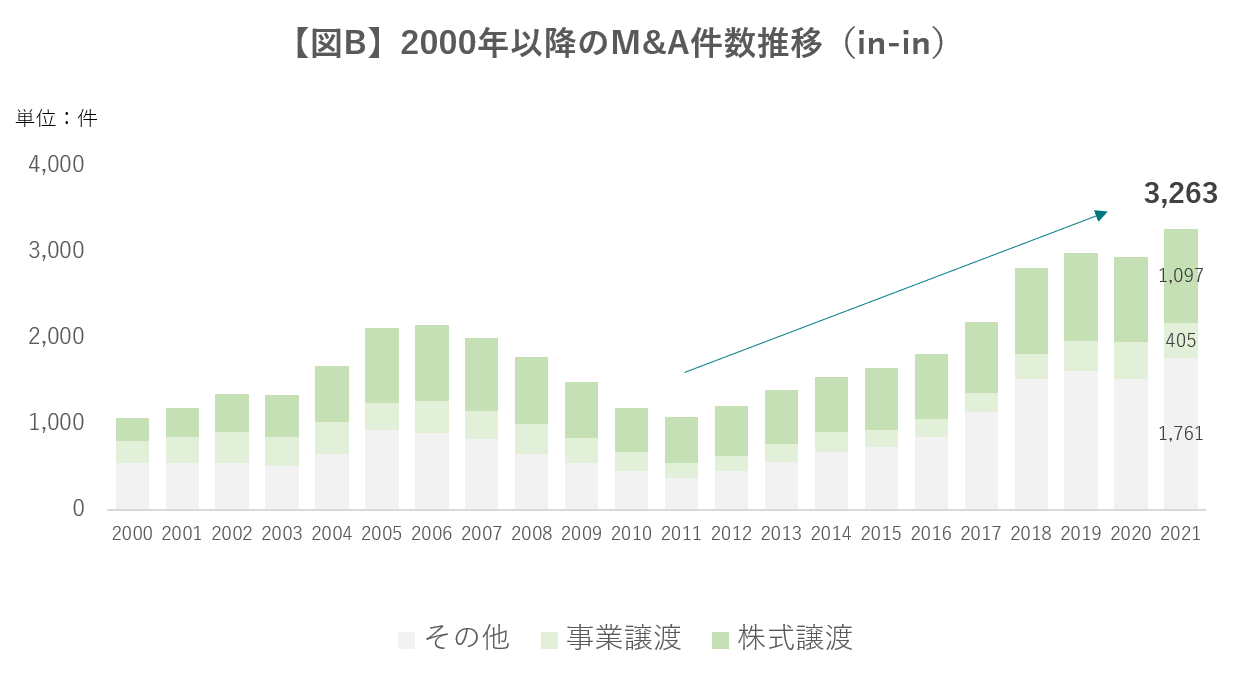

2021年の1年間における日本企業同士のM&A件数は3,000件を超え、過去最多を記録しました。件数は年々増加をしていることからも、課題解決策の一つとしてM&Aが有効な手段として認知されていると言えます。

本コラムでは、会社売却や事業売却の全体像や近年起きているM&Aの状況、また各々の目的/シナジー効果についてLBPF玉積が解説させて頂きます。

参考コラム:中小企業の後継者不足とその解決策 を読む→

1.会社売却、事業売却とは?

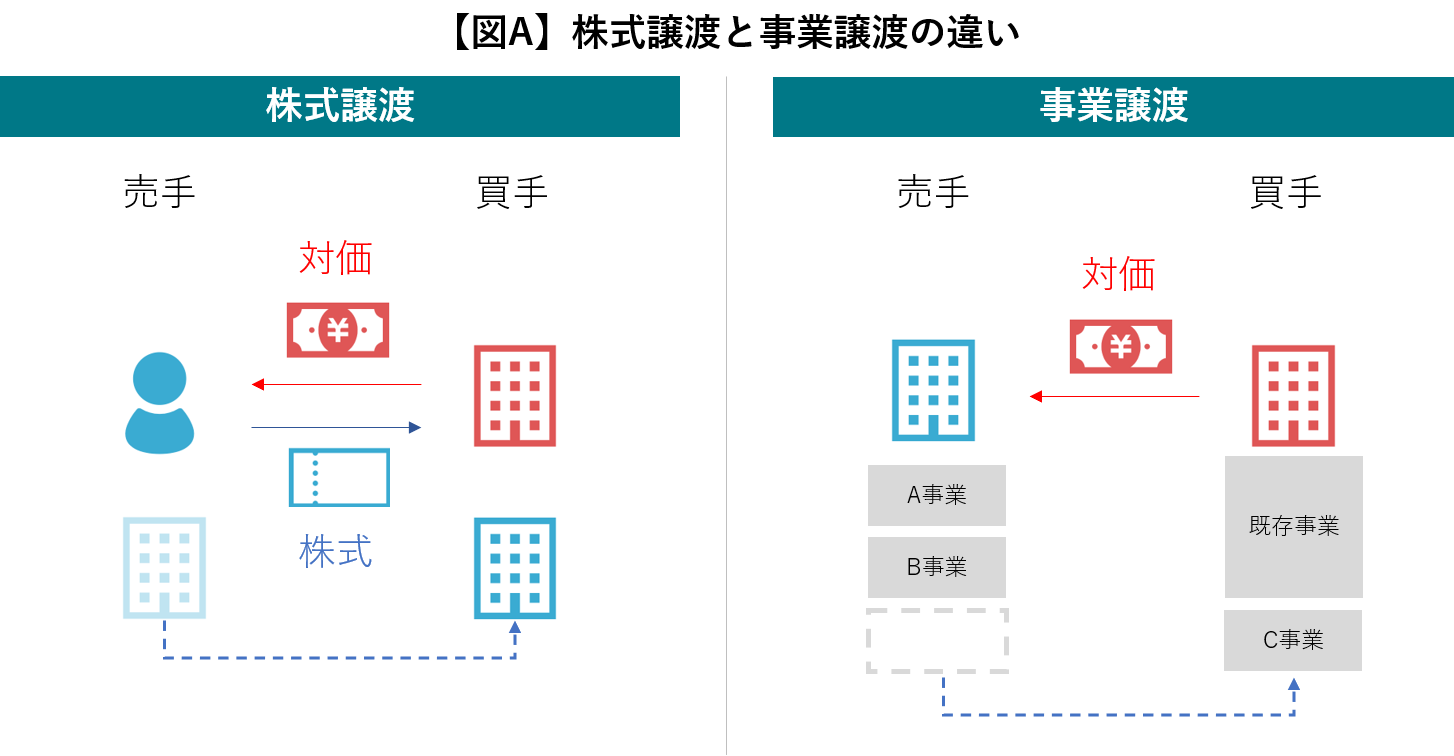

文字そのものが指し示す通り「会社」もしく「事業」を「売却」する行為であり、代表的な手法には次の2つが挙げられます(図A)。

- 株式譲渡 … 会社の株式(=経営権)を第三者に売却すること

- 事業譲渡 … 会社の特定の事業等を第三者に売却すること

株式譲渡と事業譲渡における一番の違いは、「経営権」そのものが移動するか否かという点となります。

その為、売手/買手ともにその時々の目的(例:事業承継=株式譲渡、ノンコア事業の切り離し=事業譲渡など)に応じてどの手法を選択するかという判断が必要となります。

また、既述の代表的な手法以外として、近時では株式交換(買手=上場企業)によるM&Aが行われるなど、多様な選択肢があることから、専門家へのご相談をお勧めします。

参考コラム:M&Aにおける株式交換について を読む→

2.国内におけるM&Aの状況

2000年以降における国内企業同士のM&A件数は増加傾向にあり、2021年では3,000件を超える水準まで拡大をしています(図B/※1)。

また、2021年における形態別の割合は「事業譲渡等12%」「株式譲渡等(買収/株式交換等)34%」「その他(合併/出資拡大/資本参加等)54%」となっており、売手/買手ともに各々の目的に合致する手法を用いたM&Aが行われています。

※1:レコフデータより弊社にて一部加工

上述の件数はあくまでも公表ベースの統計であり、非公表分を含めると毎年相当数のM&Aが行われていると推測されます。特に、中堅・中小企業における事業承継を目的としたM&Aは公表されないケースも多く存在しています。

こうしたM&Aが活発化している背景として、中小企業庁が2017年に打ち出した「事業承継5ヶ年計画」、および「事業承継補助金」の活用や官民によるM&Aを含む事業承継に関する様々なサポート体制が機能してきたことが挙げられます。

中小企業の経営者にとって課題となっている、近時の新型コロナウイルスやデジタル技術への対応、後継者問題等の解決策のひとつとして、M&Aによる第三者への会社売却・事業売却という選択肢は着実に浸透してきていると考えられます。

3.シナジー効果

それでは、M&Aにおけるシナジー効果とはいったいどのようなものが考えられるでしょうか?

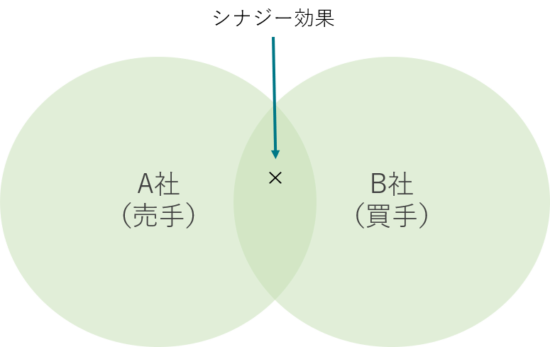

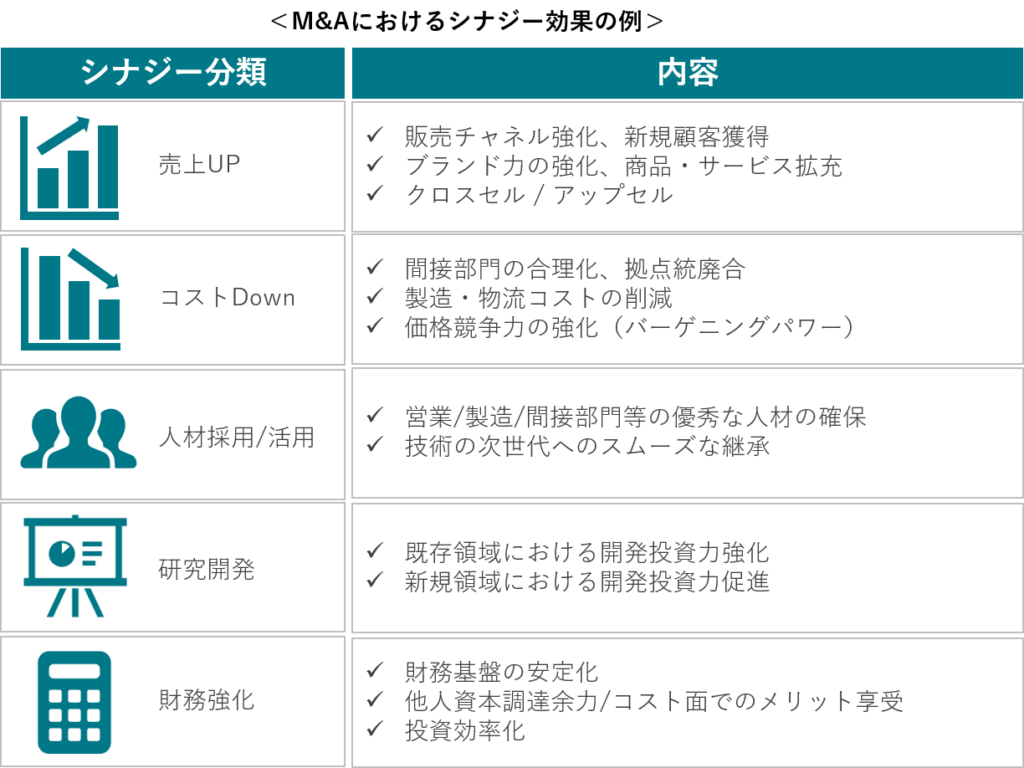

M&Aにおけるシナジー効果とは、図Cの通り2社以上の企業(若しくは事業)が統合することで、

各々が単独で企業運営を行う以上にその価値が大きくなる効果を言います。

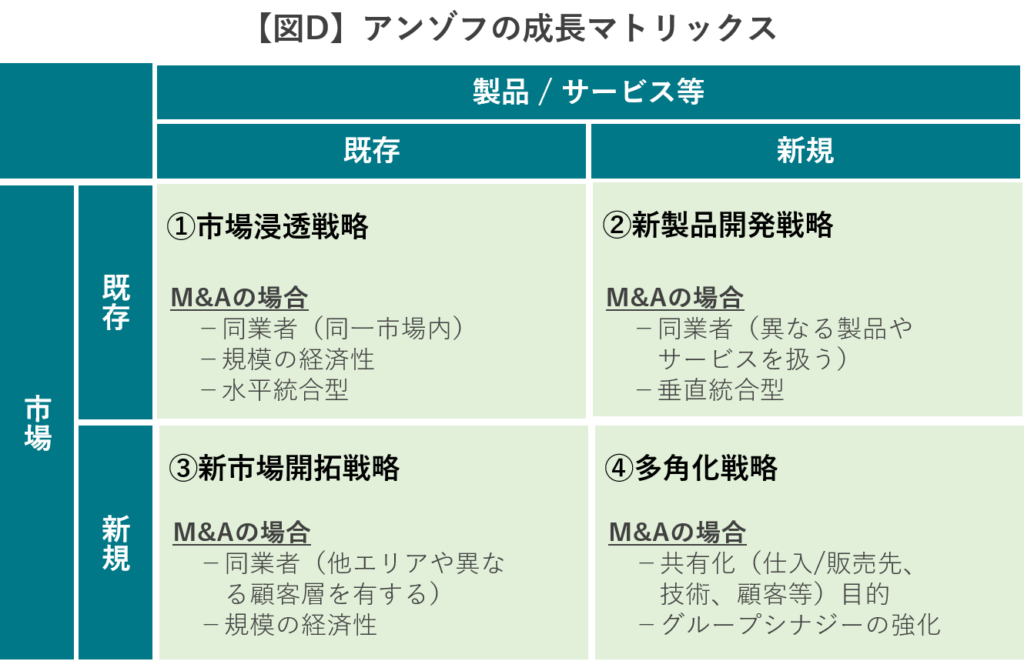

また、シナジー効果を予測/検討する際のフレームワークの代表的なものとして、戦略経営の父と呼ばれる経営学者イゴール・アンゾフが提唱した「アンゾフの成長マトリクス」があります。

この成長マトリクスに、M&A戦略の代表的な考え方を重ねてみると概ね下図(図D)となります。

M&Aの当事者(売手/買手)同士が、どのような成長戦略を描くか(=共有化するか)により、シナジーの検討領域や具体性が大きく変わることになります。

つまり、会社売却を検討する中小企業の経営者においては、予め自社の強みや今後の成長戦略について、確りと検討/説明できることが、M&A成功の鍵になってきます。

4.直近の事例

近年のM&Aにおける、会社/事業売却の事例を一部ご紹介します。

-

株式譲渡の事例

No 買手 売手 シナジー効果/目的 1 みらいワークス And Technologies DXプラットフォーム強化 2 Robot Home アイ・ディー・シー 既存事業の強化 3 鉄人化計画 ビアンカグループ 美容事業の拡大 4 フィット Plus one percent 事業エリア拡大 5 四電工 ベルテック 事業エリア拡大/技術者確保 -

事業譲渡の事例

No 買手 売手 シナジー効果/対象事業 1 石井食品 LIFULL CLEAN FOOD事業の譲渡 2 ロコンド デファクトスタンダード 通販サイトの譲渡 3 ユナイテッドアローズ エーアイクリエイション ショップ商標権の譲渡 4 ベストワンドットコム Journey 予約/情報サイトの譲渡 5 いつも WhiteS EC事業の譲渡

いずれにおいても、「エリアの拡大」や「既存事業の強化」を目的としたM&Aが行われていることに加え、その他にも「効率化・相互補完」や「新事業の創出」といった観点でM&Aを検討することが一般的となっています。

参考コラム:物流業のM&A動向 を読む→

参考コラム:電気工事業のM&A動向 を読む→

参考コラム:食品製造業のM&A動向 を読む→

参考コラム:IT業界のM&A動向 を読む→

5.最後に

会社や事業の売却を考えるにあたり、実に多くの検討ポイントが存在しています。

特に会社や事業の売却を考えられる中小企業の経営者においては、能動的に自社の強みや成長の方向性、売却をした場合のシナジー効果等について、予め検討/言語化ができるように準備をしておくことが、M&A成功の鍵となると考えられます。

また、事業承継課題をお持ちの経営者においても、前向きな解決策のひとつとして、M&Aを検討されてみてはいかがでしょうか?

大手都市銀行にて約11年間に亘り、担当先企業の資金調達/事業成長支援(約5年)及び、

自行の財務企画/予算・投資管理/コスト削減(約5年)、人事研修企画(約1年)に従事。

その後事業会社にて、グループ会社全体のバイサイドM&A戦略/実務に従事。

また、運輸交通/不動産/専門商社を始めとした多様な事業分野において事業・部門戦略/再生・成長計画の策定に関与。

LBPF入社後は、下記事業領域を中心としたM&Aに加え、主に東海、関西及び中四国エリアのカバレッジを担当している。

<主な事業領域>

・物流業界(貨物、旅客、MaaS関連(インフラ/IT等))

・設備工事業界(電気工事、電気通信工事、管工事)

関連記事

-

M&Aによる会社売却をご検討される際の留意事項~事...

2021年9月10日

M&A事業承継は経営者にとっての一大イベントであり、失敗が許されないものです。 本コラムでは、...

詳しくみる -

過去M&Aにより譲渡された会社の今~外部環境の激変...

2021年7月21日

M&A過去弊社のサポ―トで成約した案件に関し、譲渡された会社のその後の状況について、LBPFの吉沼がご...

詳しくみる -

電気工事業のM&A動向(2回目)

2022年2月10日

M&A電気工事業のM&A動向について、LBPF内で電気工事業界のM&Aを担当している玉積がご紹介します...

詳しくみる