事業承継関連の税務コラムを担当するこのえ税理士法人の尾形です。

7月の第1回目は相続税の課税対象について記載しましたが、第2回目となる今回は相続税の計算方法について解説致します。

1回目をまだ読んでいない方はぜひこちらもご覧ください。

事業承継関連税務①~相続税の課税対象についてをよむ→

1. 相続税の計算方法

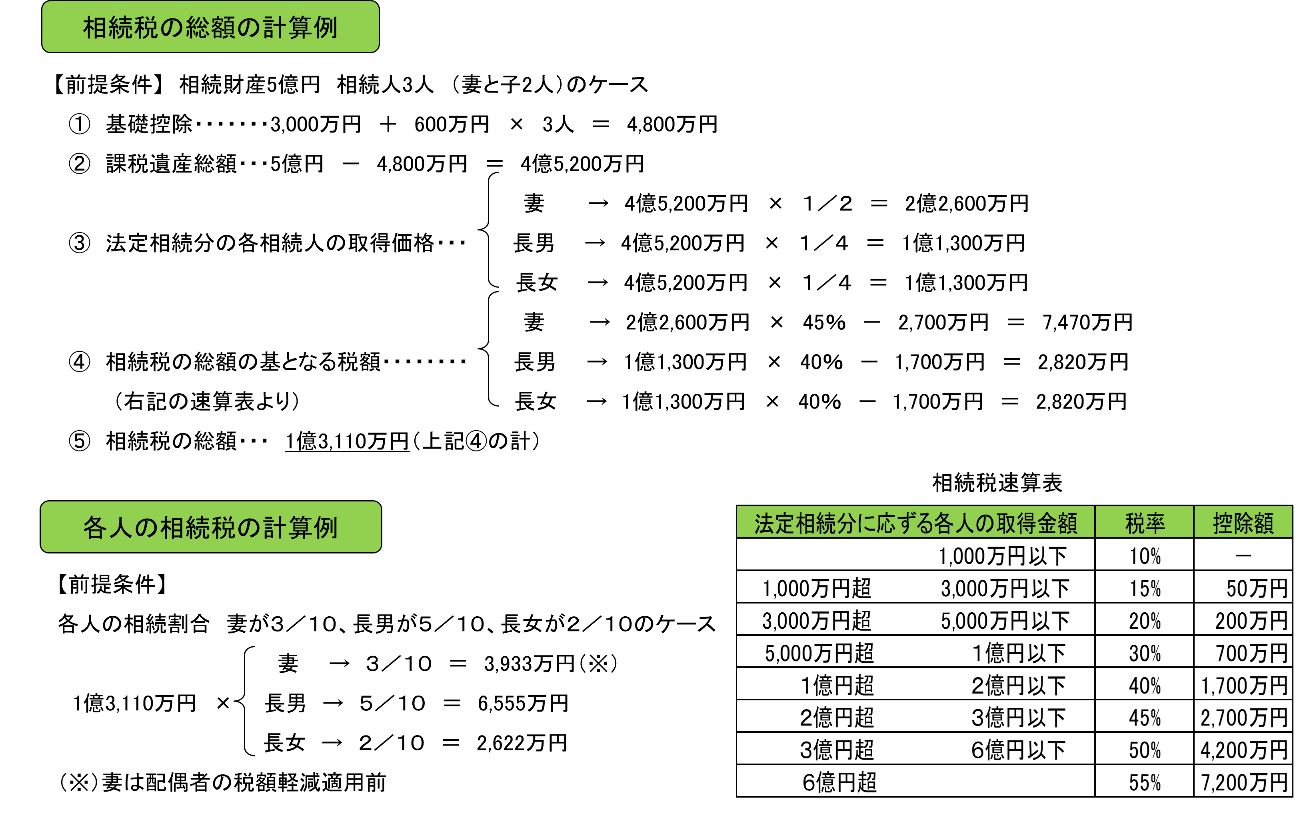

前回コラムのおさらいになりますが、以下の図が相続税の計算例となります。

相続税の課税対象である財産から、被相続人の債務を控除した金額(課税価格)がベースとなります。

まず、課税価格から相続税の非課税枠である基礎控除(①)を差し引き、課税対象(課税遺産総額)を算出します(②)。

その後、②の金額を各相続人の法定相続分で案分し(③)、案分後の金額に上記の相続税速算表における該当する税率・控除額を当てはめて基礎となる税額を算出(④)、その金額を合計することにより、相続税の総額を計算します(⑤)。

最後に、相続人の相続割合に応じて、相続税の総額を各人へ案分し、各納税義務者が納める相続税の金額を算出します。

このように、日本の相続税は、被相続人の遺産総額及び家族構成により税額が確定する方式をとっています。

2. 遺産総額及び家族構成による税額の変化

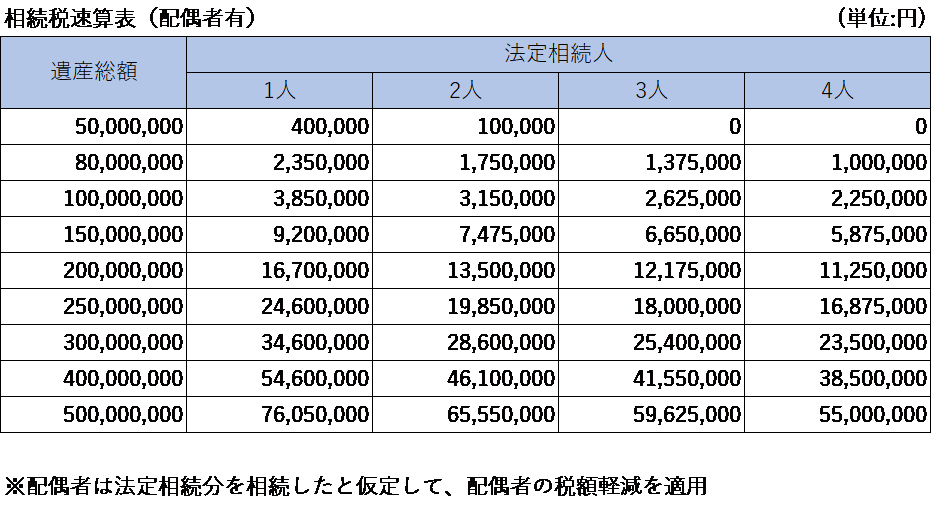

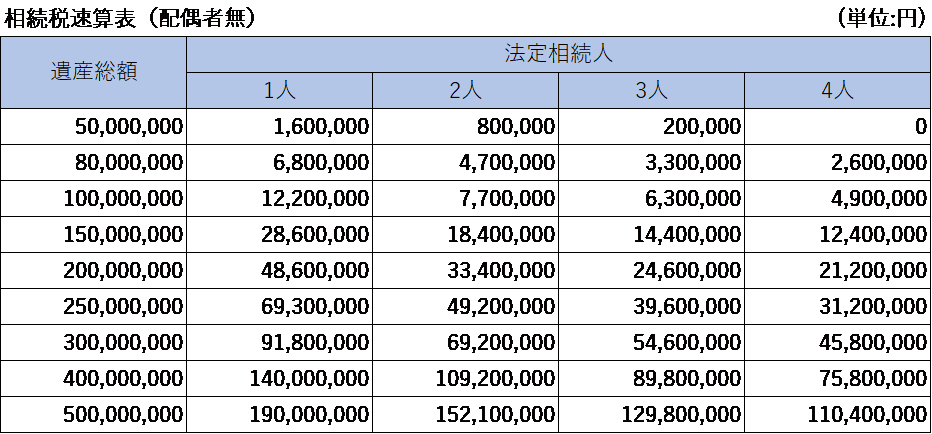

上記は、配偶者の有無別の財産と法定相続人の数による相続税の速算表です。

法定相続人の人数が多いほど、基礎控除の金額が増加し、税額計算の基礎となる法定相続分の金額が少なくなるため、適用される税率が下がります。

また、配偶者の有無により税額が大きく変わります。

3. 配偶者の税率軽減

相続税の計算において、配偶者については一定の優遇措置が設けられており、配偶者が相続又は遺贈により財産を取得する場合には、一定の税額の軽減があります。

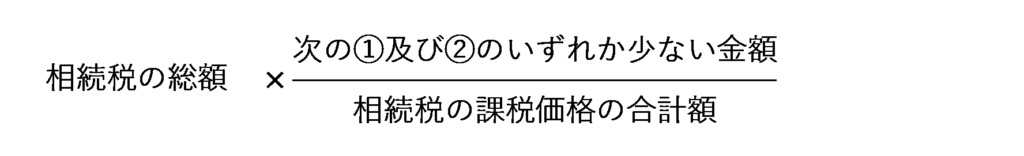

税額軽減額は以下の算式により計算されます。

①相続税の課税価格の合計額に民法の規定による配偶者の相続分を乗じて計算した金額

(その金額が1億6,000万円に満たない場合には、1億6,000万円)

②配偶者の課税価格に相当する金額(未分割の財産は含まれない。)

上記により、法定相続分までの金額を配偶者が相続した場合には、配偶者の負担する税額は全額が減免されます。

また、遺産総額が1億6,000万円までの場合には、全遺産を配偶者が相続することにより、相続税の全額が減免されることとなります。

こちらの規定の適用を受けるためには、相続税の申告期限までに遺産分割協議が完了し、その遺産分割協議書を添付資料として相続税の申告を期限内に行う必要があります。

よって、遺産分割が未了の場合は適用されませんのでご注意下さい(ただし、所定の届出を税務署へ行い3年以内に分割が完了した場合は、適用可)。

4. 終わりに

今回は相続税の計算関係について記載をしました。

相続税の計算については馴染みがないかと思いますが、計算式はさほど難解ではありません。

遺産総額と法定相続人による税額表を確認して、ご自身の現状を再確認するのも相続税の対策の第一歩です。

これを機に、今一度ご自身の状況を確認されてはいかがでしょうか。

相続税の課税対象についてはこちらをお読みください。

事業承継関連税務①~相続税の課税対象についてを読む→

このえ税理士法人 尾形

税理士資格取得後、独立系大手税理法人にて、相続・事業承継を中心とする税務業務に従事。また、提携金融機関とも協力し、関西圏を中心に事業承継・資産承継・納税資金対策などの提案を行う。

このえ税理士法人入社後は、引き続き事業承継・資産承継案件に関与。

※このえ税理士法人はLBP FAS株式会社のグループ税理士法人です。

関連記事

-

事業承継関連税務①~相続税の課税対象について

2021年7月8日

事業承継事業承継関連の税務コラムを担当するこのえ税理士法人の尾形です。 今回は第1回目として、事業承継...

詳しくみる -

中小企業の後継者不足とその解決策【事業承継】

2023年12月6日

事業承継中小企業では後継者不足への対応が急務とされています。 一般的に、団塊の世代が後期高齢者とな...

詳しくみる